Das 1×1 der Unternehmensgründung und des Unternehmertums – Wie erstelle ich einen Business-Plan bzw. Geschäftsplan?

Sie suchen jemanden, der Ihnen einen Business-Plan für die Bank oder das Arbeitsamt schreibt? Melden Sie sich einfach bei mir.

Auszeichnung von Peter Saubert - Unternehmensberatung als Top Consultant 2023 durch Bundespräsident a.D. Christian Wulf am 23.06.2023 auf dem Mittelstands Summit in Augsburg

(Foto: KD Busch / compamedia )

Wir bedanken uns bei unseren Mandanten für die Wahl zum

Ab Juni 2024 werden wir für jedes erfolgreich abgeschlossene Mandat im Bereich Unternehmensberatung einen Baum pflanzen.

Einige nennen das Klimaschutz.

Einige nennen das Nachhaltigkeit.

Wir nennen das Dankbarkeit.

Das 1×1 der Unternehmensgründung und des Unternehmertums – Wie erstelle ich einen Business-Plan bzw. Geschäftsplan?

Sie suchen jemanden, der Ihnen einen Business-Plan für die Bank oder das Arbeitsamt schreibt? Melden Sie sich einfach bei mir.

Selbst-Test für Sie: Bin ich eine Gründerpersönlichkeit?

Für wen schreibe ich diese Informationen?

Diese Seite ist für Unternehmerinnen und Unternehmer sowie Gründerinnen und Gründer auf der Suche nach den wesentlichen Informationen rund um Business-Pläne bzw. Geschäftspläne. Geschäftsplan ist übrigens das deutsche Wort für Business-Plan.

Häufig fragt die Agentur für Arbeit für die Erteilung eine Aktivierungs- und Vermittlungsgutscheine (AVGS) nach einem Business-Plan. Den kann der Arbeitssuchende bzw. die Arbeitsuchende aber nicht selbst erstellen. Gemeint ist aber auch kein Business-Plan sondern eine Geschäfts-Idee. Für die Bewilligung sollen Arbeitssuchende einfach einmal aufschreiben, wie sie sich ihr Geschäft vorstellen. Danach wird entschieden und in der Regel beginnt dann der Kampf um die Unterstützung durch das Arbeitsamt.

Die Reihe: Das 1x1 der Unternehmensgründung

Weitere interessante Beiträge zum Thema:

Weitere Informationsseiten werden folgen.

Die Reihe: Das 1x1 des Unternehmertums

Weitere interessante Beiträge zum Thema:

Weitere Informationsseiten werden folgen.

Inhalt

Für wen macht man einen Business-Plan?

👉 Warum kann ich das Geld zurück zahlen?

👉 Wie kann ich das Geld zurück zahlen?

👉 Der Business Plan für die Bank ist eine für die Bank einfach verständliche Wahrheit

👉 Wieviel Geld brauche ich jetzt?

👉 Wie groß ist der Markt und wie hoch könnte mein Anteil am Markt sein?

👉 Warum macht der Investor einen Fehler, wenn er jetzt nicht investiert?

👉 Wie sieht ein möglicher Exit von mir und dem Investor aus?

👉 Wieviele Anteile möchte ich abgeben?

Förderer (zum Beispiel Arbeitsamt)

👉 Woher kommt das Geld, das ich brauche?

👉 Wie werden die Ziele des Förderers erreicht?

👉 Wie ist die Existenz des Unternehmens langfristig sicher gestellt?

Was ist ein Business-Plan?

Der Geschäftsplan oder Business-Plan ist der Plan einer Unternehmerin oder eines Unternehmers, wie das eigene Geschäft funktionieren soll.

Egal wie:

Jede Unternehmerin und jeder Unternehmer haben einen Geschäftsplan, wenn sie ein halbwegs funktionierendes Unternehmen betreiben.

Jede Selbstständige und jeder Selbstständige haben einen Geschäftsplan, wenn sie ein halbwegs funktionierendes Geschäftsmodell betreiben.

Jede Gründerin und jeder Gründer haben einen Geschäftsplan, weil sonst gründen sie nicht.

Aber: Die meisten Unternehmerinnen, Unternehmer und Selbstständigen haben keinen schriftlichen Geschäftsplan.

Und: Gerade bei Gründerinnen und Gründern, aber auch bei gestandenen Unternehmerinnen und Unternehmern, ist der Geschäftsplan oft nicht ausgereift.

Ein Business-Plan, den der Unternehmer nicht. verstanden hat, ist das Papier nicht wert, auf dem er gedruckt ist.

Sie suchen jemanden, der Ihnen einen Business-Plan für die Bank oder das Arbeitsamt schreibt? Melden Sie sich einfach bei mir.

Haben Sie Fragen? Dann fragen Sie doch.

Was ist Bestandteil des Business-Plans / Geschäftsplan?

Dafür, was in einen Geschäftsplan gehört, gibt es keine allgemeinen Regeln. Wesentlich für den Plan der Unternehmerin bzw. des Unternehmers ist die Frage: Was brauche ich, damit das Geschäft macht, was es soll. Dafür sind die Motive des Unternehmers wichtig. Aber natürlich muss das Geschäft auch mindestens soviel Geld einbringen, wie für den Unternehmer bzw. die Unternehmerin wichtig ist.

Leider werden die Diskussionen und Publikationen rund um die Business-Pläne gerne auf irgendwelche Zusammenstellungen von Zahlen reduziert. Die Unternehmer und Unternehmerinnen verstehen diese Zahlen oft nicht. Sie erkennen in diesen Business-Plänen noch nicht einmal ihr eigenes Geschäft wieder – ganz zu schweigen von den eigenen Motiven!

Der Sinn einer Unternehmung ist nie, Geld zu verdienen. Ich kann keine Unternehmung gründen, deren Zweck es ist, Geld zu verdienen. Jede Unternehmung hat einen gesamtgesellschaftlichen Zweck.

Die Reduzierung von Unternehmen auf Gewinn ist der Beginn des Niedergangs dieses Unternehmens.

Grundsätzlich ist es zwar so, dass ein 08/15-Geschäft auch einen 08/15-Business-Plan haben kann. Aber der Business-Plan im Kopf des Unternehmers muss zumindest einmal die folgenden Fragen beantworten:

- Warum geben mir Kunden freiwillig ihr Geld?

- Wofür geben mir Kunden ihr Geld?

- Wie finden Kunden zu mir und kaufen meine Produkte oder Leistungen.

- Wie sehen mich die Kunden? Wie sollen sie mich sehen?

- Wie erstelle ich meine Leistungen und Produkte?

- Wie sichere ich die Kundenzufriedenheit?

- Wo liege ich etwa im Preisumfeld?

- Welche Partner brauche ich unbedingt? Von welchen Partnern bin ich abhängig?

- Welche Kosten habe ich wann?

- Welche Einnahmen habe ich wann?

- Was mache ich, wenn es eng wird?

- Welche Risiken habe ich?

- Wie habe ich meine Risiken reduziert?

- Bin ich von bestimmten Kunden abhängig?

- Bin ich von bestimmten Lieferanten abhängig?

- Wie kann ich mein Geschäft weiterentwickeln? Will ich das überhaupt?

- Was kann ich tun, um zusätzliche Umsätze zu erzeugen?

- …

Das sind die Fragen zur Unternehmensstrategie, die dann auf einen Geschäftsplan herunter gebrochen werden. Über alle diese Fragen sollten Unternehmerinnen und Unternehmer nachdenken, unabhängig davon ob ein Business-Plan gebraucht wird oder nicht. Und: Es ist gar nicht so einfach, diese Fragen gut zu beantworten.

Habe den Mut, deinen eigenen Verstand zu nutzen.

Bei fast allen Mandanten, die zu mir wegen einer Finanzierung kamen, stellte sich bereits sehr bald heraus: Die haben kein Finanzierungsproblem. Die haben ein elementares Strategieproblem!

Wer die Fragen oben nicht beantworten kann braucht keine Finanzierung. Der braucht eine Strategie.

Meinen Mandanten empfehle ich dazu immer die Bücher

Ich weiß auch, dass darüber nachdenken, anstrengend ist. Bei gestandenen Unternehmerinnen und Unternehmern tut das Nachdenken dann oft auch noch richtig weh, weil geliebte Grundannahmen wanken oder kippen. Autsch!

Wer über Strategie nachdenkt, tut sich oft leichter mit einem guten Coach. Das ist eigentlich meine Hauptbeschäftigung. Einen Business-Plan kann jede Gründerin und jeder Gründer selbst erstellen. Gestandene Unternehmerinnen und Unternehmer können das aus dem Handgelenk. Über Strategie nachdenken, fällt dagegen schwer, weil kratzen an Oberfläche oft schon den Glauben erzeugt: Ich habe es verstanden.

Ich empfehle allen Gründerinnen und Gründern, Unternehmerinnen und Unternehmern: Denkt über euer Geschäft nach. Wer sein Geschäft verstanden hat, kann seinen eigenen Business-Plan schreiben.

Sie suchen jemanden, der Ihnen einen Business-Plan für die Bank oder das Arbeitsamt schreibt? Melden Sie sich einfach bei mir.

Haben Sie Fragen? Dann fragen Sie doch.

Mehr Geld löst in der Regel keine Probleme

Die EKS-Strategie erklärt das grundsätzliche Unternehmer-Problem so:

- Fokussiere Dich auf Deine Kunden

- Fokussiere Dich auf das drängendste Problem der Kunden

- löse das Problem der Kunden nachhaltig

Die Folge der EKS-Strategie ist:

- Die Kunden werden immer zufriedener, weil die Leistungen immer besser werden.

- Es kommen immer mehr Kunden, weil ein guter spezialisierter Anbieter für seine Leistungen bekannt wird und weil sich Qualität eben rumspricht.

- Kommen mehr Kunden, sinken die Kosten, zum Beispiel für Werbung.

- Kommen mehr Kunden, steigen die Margen.

- Mehr Marge macht zufriedener und schafft Sicherheit für neue Investitionen.

- Damit werden die Kunden zufriedener. Eine Positiv-Spirale beginnt.

Prinzipiell muss sich ein gut aufgestelltes Unternehmen nicht unbedingt nur auf das eine drängende Problem der Kunden fokussieren. Es kann sich auch auf mehrere Probleme von Kunden fokussieren. Wichtig ist: Der Kunde muss wissen: Hier wird mir geholfen.

In der Krise macht es oft keinen Sinn, alles gleichzeitig angehen zu wollen. Gerade in der Krise ist die EKS erfolgsversprechend und führt zur Bündelung von Ressourcen. Aus diesem Grund sollten sich Unternehmerinnen und Unternehmer spätestens in Krisen mit der EKS auseinander setzen.

Ein Beispiel für eine erfolgreiche Sanierung mit dem EKS ist zum Beispiel die Firma Apple Computer. Mit der Rückkehr von Steve Jobs räumte er gnadenlos auf und stellte fast alle Produkte ein. Das Ergebnis war: Apple ist heute das wertvollste Unternehmen weltweit. Apple ist so viel wert, wie alle börsennotierten Aktiengesellschaften in Deutschland zusammen.

Die Kunden sind das Kapital eines Unternehmens. Kunden können Unternehmen helfen oder fallen lassen. Deshalb gibt es für Unternehmer nichts Wichtigeres als loyale Kunden.

Wenn ein Unternehmen in eine Krisensituation gekommen ist, hat das meist einen strukturellen Grund. Natürlich gibt es auch Situationen, die sind einfach Pech. Das haben viele Unternehmer 2020 erleben müssen. Meistens ist ein Finanzbedarf aber die Ursache fehlender Loyalität von Kunden oder struktureller Probleme bei der Leistungserstellung. Diese Probleme werden nicht durch eine Finanzierung gelöst.

Sie suchen jemanden, der Ihnen einen Business-Plan für die Bank oder das Arbeitsamt schreibt? Melden Sie sich einfach bei mir.

Haben Sie Fragen? Dann fragen Sie doch.

Für wen macht man einen Business-Plan?

Wenn ich einen schriftlichen Business-Plan benötige, hat das einen Grund. Diesen Grund muss ich mit meinen eigenen Zielen abgleichen.

Schreibe ich einen Business-Plan, muss mir zuvor klar sein:

- Für wen schreibe ich den Business-Plan?

- Bank

- Investoren

- Förderer (zum Beispiel Arbeitsamt oder staatliche Beteiligungsfonds)

- Was sind die Freigabe-Prozesse beim Empfänger des Business-Plans?

- Einzelfall oder systematische Entscheidungen

- Ein Entscheider, zwei Entscheider oder Gremium

- Was sind die Interessenlagen der Empfänger des Businessplans?

- Sicherheit

- Gewinn

- Reputation

- formale Regeleinhaltung

- Story

An genau diesen Fragen scheitern die meisten Business-Pläne. Die Unternehmerinnen und Unternehmer sowie die Gründerinnen und Gründer überlegen sich die Antworten auf die Fragen oben nicht.

Der Business-Plan für die Bank

Welche Fragen beantwortet der Business Plan für eine Bank?

- Wieviel Geld brauche ich?

- Was ist das Ziel?

- Warum kann ich das Geld zurück zahlen?

- Wie kann ich das Geld zurück zahlen?

Wer Geld von einer Bank leiht, sollte wissen: Kredit bekomme ich nur, wenn ich ihn nicht brauche. Brauche ich unbedingt einen Kredit, ist die Bank ein schlechter Partner.

Daneben muss klar sein: Die Bank verleiht fremdes Geld.

Wieviel Geld brauche ich?

Wieviel Geld ich benötige sollte ich mir genau überlegen. Wichtig ist, dass ich jede Postion genau belegen kann. Dabei sollte immer eine Position Reserve mit ausgewiesen werden. Jeder, der sich mit Unternehmensfinanzierung beschäftigt hat, weiß: Es wird teurer.

Unabhängig davon wieviel Geld ich beantrage, sollte ich mir auch die Frage stellen: Brauche ich wirklich so viel Geld oder kann ich auch Finanzierungsbedarf durch andere Kapitalgeber decken? Andere Kapitalgeber sind zum Beispiel Kunden, Lieferanten, Finanzierer von Warenlagern und so weiter. Genau danach wird die Bank zum Schluss auch als Alternativen fragen.

Der gesamte Kapitalbedarf sollte aus einer Kapitalbedarfsrechnung hervorgehen. In der Kapitalbedarfsrechnung werden alle anderen Kapitalquellen wie zum Beispiel Lieferantenkredite auch mit dargestellt. Hier ist durchaus Kreativität gefragt.

Durch die Darstellung erhöht sich optisch der Gesamt-Finanzierung-Betrag. Es zeigt der Bank, dass sie nicht alleine ist. In der Gruppe fühlt sich die Bank sicherer. Die KFW vergibt zum Beispiel nur Kredite, wenn es mindestens einen größeren Kreditgeber gibt. Gut, wenn das virtuelle Positionen zum Beispiel von Lieferanten oder Kunden sind.

Wenn ich den Kreditbedarf ermittle, sollte ich genau über die Entscheidungshierachie nachdenken. In der Regel können die Kundenbetreuer der Banken vor Ort bis zu 50.000 € nach den vier Augenprinzip weitgehend eigenverantwortlich entscheiden. Dementsprechend wird es in der Regel sinnvoll sein, den Kredit Betrag an dieser Größenordnung zu orientieren.

Bei Beträgen darüber, müssen die Kreditanträge in der Regel in Gremien besprochen werden. Das Verhalten von Gremien ist nicht immer vorhersehbar. Noch schwieriger wird es, wenn Konsortien entscheiden.

Warum kann ich das Geld zurück zahlen?

Banken verleihen das Geld von anderen Menschen. Wenn ich Geld von anderen Menschen investiere, muss ich genau wissen, dass ich das Geld zurück bekomme. Deshalb möchte die Bank auch nur einen Kredit vergeben, wenn der Kreditnehmer das Geld eigentlich gar nicht braucht. Manchmal macht es also Sinn, anzudeuten, dass es auch ohne Kredit gehen könnte.

Wenn aber zusätzliches Geld in die Firma fließt, stellt sich die Frage: Wie vermehrt sich das Geld in Ihrer Firma? Was machen Sie mit dem Geld? Wie rentiert das? Wie steigert das die Einnahmen? Wie kommt das Geld zurück? Warum muss das funktionieren?

Dabei geht es dem Banker nicht darum, Ihr Geschäft zu verstehen. Er will nur plausibilisieren, ob der Plan plausibel ist.

Neben der Frage nach der Geldvermehrung steht eine weitere ganz wesentliche Frage, die beantwortet muss: Was habe ich bedacht, um den Kapitalfluss sicher zu stellen?

Die meisten Insolvenzen entstehen wegen Zahlungsunfähigkeit. Aber selbst wenn es nicht um Insolvenz geht: Jede geplatzte Lastschrift, jede nicht bezahlte Rate, jede zusätzliche Überziehung führen zu Arbeit und Ärger in der Bank. Der Ärger für den Banker ist die Folge aus den diversen Auflagen aus den diversen Finanzkrisen. Wird etwas nicht bezahlt, deutet das darauf hin, dass der Kredit in Gefahr ist. Dabei ist es für den Banker egal, ob es sich um 100.000 € oder um 100€ handelt. Der Aufwand ist der gleiche.

Deshalb sollte jeder Unternehmer und jede Unternehmerin deutliche zeigen: Ich mache mir wirklich Gedanken darüber, dass ich immer pünktlich bezahle.

Wie kann ich das Geld zurück zahlen?

Einen Banker interessiert nicht, wie Ihr Geschäft funktioniert. Was einen Banker wirklich interessiert ist: Kommen meine Kredite zuverlässig, pünktlich und sicher zurück. Das gesetzlich vorgeschriebene Mittel dafür ist die Kapitalflussrechnung. Deshalb gehört eine Kapitalflussrechnung in jeden Businessplan.

Die Bezeichnung Kapitalfluss ist eigentlich irreführend. Es geht nicht um das Kapital. Es geht um den Geldstrom, der für den Kapitaldienst zur Verfügung steht. Im englischen wird dafür die Bezeichnung Cash Flow Statement verwendet. Es geht also um freie Finanzmittel.

Wie eine Kapitalflussrechnung bzw. eine Liquiditätsplanung grob funktioniert, erkläre ich unten.

Nach der Darstellung „Wie sieht der Kapitalfluss aus?“ und „Wie verbessert sich die Liquiditätslage?“ empfehlen sich oft noch ein paar Erläuterungen oder Übersetzungen in die Banksprache. Damit werden Übertragungsfehler in die bankinterne Erfassung vermieden. Die Banken bezeichnen teilweise einzelne Postionen etwas unterschiedlich.

Die Sprache der Hausbank kann man mit dem Bankberater im klärenden Telefonat vorab heraus bekommen. Etwas mehr dazu zu sprechen macht Sinn. Missverständnisse entstehen oft durch unterschiedliches Verständnis von Begriffen.

Der Business Plan für die Bank ist eine für die Bank einfach verständliche Wahrheit

Immer wieder wird so getan, als wenn es genau einen Business-Plan gäbe und dieser Business-Plan die einzige Wahrheit ist. Ein Business-Plan für die Bank ist ein Mittel für Kapitalakquisition. Der Business Plan ist also ein Werkzeug für Banken-Marketing.

Im Marketing geht es nicht darum, dem Kunden oder in diesem Fall dem Kapitalgeber alle Zusammenhänge zu erklären. Es geht im Marketing ganz häufig nur darum, eine Geschichte zu erzählen. Der Business-Plan für die Bank ist Storytelling für den Banker. Aber Banker sind Fakten-Menschen. Die Story basiert auf ZDF – Zahlen, Daten, Fakten.

Um Missverständnisse zum Begriff Storytelling vorzubeugen: Natürlich soll im Business-Plan nichts Falsches stehen. Das ist absolut klar! Und es wird jedem Gründer beziehungsweise jeder Gründerin und jedem Unternehmer beziehungsweise jeder Unternehmerin sofort klar, dass man seine Bank nicht belügen sollte. Die nächste Finanzierung kommt gewiss! Wer dann seine Bank belogen hat, bekommt sicher keine weitere Finanzierung.

Allerdings geht es auch nicht darum, dass die Bank jedes Detail des Geschäfts versteht. Die Bank muss auch nicht jedes Risiko des Geschäfts kennen. Die Bank benötigt eine Story, die geeignet ist, den Kredit Antrag zu bearbeiten. Diese Story muss auch bei der Folge-Finanzierung noch plausibel zu vertreten sein.

Selbstverständlich wissen die Banken alle, dass Business-Pläne nie so eintreten, wie sie geplant wurden. Viel wichtiger ist immer die Frage, was hat der Unternehmer beziehungsweise die Unternehmerin aus der Abweichung gelernt und warum ist es zu guter letzt immer noch ein gutes Investment gewesen.

Der Umfang des Business-Plans hängt vom Empfänger ab. Soll der Banker vor Ort direkt entscheiden, genügen 3-4 Seiten Erläuterung. Alles andere wird nicht gelesen. Der Banker fragt dann auch nach, wenn ihm Informationen fehlen.

Entscheiden Gremien bei Förderbanken, müssen die Angaben umfassender sein, da das Gremium nur einmal entscheidet und dann alle Informationen benötigt.

Das Kredit-Marketing

Ich empfehle meinen Mandanten immer, mit dem Banker direkt zu sprechen und ihn nach den Entscheidungsfreiräumen und Entscheidungsgrenzen zu fragen. Die Kundenbetreuer haben in der Regel ein großes Interesse daran, dass sie keine falschen Entscheidungen treffen. Die Motivation von Bankangestellten ist Sicherheit.

In der Regel können die Kundenbetreuer auch sehr genau beurteilen, wie die Lage in den entsprechenden Kreditvergabegremien ist. Es macht absolut Sinn, direkt nach den Entscheidungsprozessen und den Entscheidungskriterien zu fragen.

Den Business-Plan sollte der Unternehmer beziehungsweise die Unternehmerin immer selber vortragen können. Dafür muss der Plan wirklich verstanden worden sein. Ich schreibe deshalb alle Business-Pläne für meine Mandanten so, dass der Eindruck entsteht, der Mandant hat diesen Geschäftsplan selbst geschrieben.

Die Präsentation durch die Unternehmerin bzw. den Unternehmer selbst sollte vorbereitet und geübt werden. Oft macht ein vorbereitendes Präsentationstraining Sinn. Es gibt für Unternehmer selten bis nie ähnliche Schauveranstaltungen, wie die Kapitalbeschaffung.

Podcast-Empfehlung:

Sie suchen jemanden, der Ihnen einen Business-Plan für die Bank oder das Arbeitsamt schreibt? Melden Sie sich einfach bei mir.

Haben Sie Fragen? Dann fragen Sie doch.

Der Business-Plan für Investoren

Welche Fragen beantwortet der Business Plan für einen Investor?

- Wieviel Geld brauche ich jetzt?

- Warum werden Kunden mein Produkt oder meine Leistung sicher kaufen?

- Wie groß ist der Markt und wie hoch könnte mein Anteil am Markt sein?

- Was sind meine Ziele?

- Warum macht der Investor einen Fehler, wenn er jetzt nicht investiert?

- Wie sieht ein möglicher Exit von mir und dem Investor aus?

Anders als Banken verleihen Investoren (Venture Capital Investor oder Venture Capital Fonds) nichts. Sie investieren überschüssiges Geld. Damit ist die Frage nach dem Mittelrückfluss keine besonders priorisierte Frage. Der Total-Ausfall ist potentiell immer geplant. Viel wichtiger ist: Wie verändert sich meine Vermögenssituation durch diese Investition?

Einige Investoren gehen viel höhere Risiken ein als andere. Ein Investor mit hoher Risikoneigung erwartet eine viel höhere Rendite. Das Geschäftsmodell dieser Investoren zielt auf viele kleinere Beteiligungen, um das Risiko zu streuen. Dabei wird bewusst kalkuliert, dass einige Investments als Totalverlust enden. Das bedeutet, ein Wagnis-Investor interessiert der Hebel auf seine Investition.

Da Risiko-Investoren viele Total-Ausfälle bewusst planen, müssen sie viele Entscheidungen für oder gegen Beteiligungen treffen. Damit sprechen diese Investoren mit sehr vielen Unternehmerinnen und Unternehmern. Die Folge davon ist: Alles muss viel schneller präsentiert, besprochen und entschieden werden. Das ist der Grund für die teilweise eigenartigen Praktiken dieser Investoren und die teilweise eigenartigen Erwartungen an die kapitalsuchenden Unternehmerinnen und Unternehmer.

Your content goes here. Edit or remove this text inline or in the module Content settings. You can also style every aspect of this content in the module Design settings and even apply custom CSS to this text in the module Advanced settings.

Ich persönlich bin der Meinung: Wenn ich in ein Unternehmen investiere, muss ich zuerst die Personen hinter dem Unternehmen kennenlernen. Das geht nicht mit einem Pitch. Ein Pitch kann bestenfalls eine Gesprächseröffnung sein.

(Anmerkung: Ein Pitch ist eine kurze Präsentation oder Darstellung, um was es geht.)

Um einen hohen Hebel zu erreichen, sind für risikofreudige Investoren die Möglichkeiten der zukünftigen Entwicklung viel wichtiger als die genauen Zahlen. Wird aus einer Firma in einer Studentenbude irgendwann ein Facebook, ist das viel wichtiger, als die Frage nach der Zahlung von Kapitaldienst. Eine Entwicklung wie bei jungen Unternehmen vom Typ Facebook, Google, SAP und so weiter sind sowieso gar nicht vorhersehbar. Also braucht auch niemand Zeit in diese Planungen zu stecken.

Risikoinvestoren sind gerade in der Anfangsphase für Unternehmen interessant, deren Entwicklungen sich schwer abschätzen lassen.

Daneben gibt es natürlich auch noch Investoren, die nur etwas geringere Risiken eingehen. Je niedriger die Risikoneigung des Investors, um so höher ist das Interesse an den tatsächlichen Zahlen und Planungen. Um so mehr Zeit nehmen sich die Investoren auch für die Gründerinnen und Gründer.

Zu der Gruppe der nicht besonders wagemutigen Investoren gehören öffentliche-rechtliche Investoren. Öffentlich-rechtliche Investoren verhalten sich eigentlich wie eine etwas sorglosere Bank.

Zu guter letzt gibt es noch strategische Investoren. Strategische Investoren investieren in technologische Entwicklungen oder Geschäftsmodelle. Das erklärte Ziel ist die erklärte Absicht der Übernahme des Unternehmens. Die Investition in Start-ups macht für den strategischen Investor absolut Sinn. Er kauft sich damit flexible Entwicklungen. Sind die Start-ups erfolgreich, werden sie integriert. Sind die Start-ups strategisch nicht mehr interessant oder nicht erfolgreich, lässt man den Partner eben fallen.

Wieviel Geld brauche ich jetzt?

Den Investor interessiert, wieviel Geld jetzt unbedingt notwendig ist. Es gibt keinen Grund mehr Geld in die Firma zu investieren, als unbedingt notwendig. Je risikobereiter der Investor ist, um so mehr wird die Beteiligungsfrage zur Verhandlungsfrage. Oft wird um den richtigen Betrag gefeilscht. Der Risiko-Investor weiß: Es gibt auf jeden Fall weitere Finanzierungsrunden.

Für Unternehmerinnen und Unternehmer ist es wichtig, genau zu wissen, wieviel Geld wirklich benötigt wird. Mit dem Geld muss wenigstens ein tragfähiges Ergebnis für die nächste Finanzierungsrunde geschafft werden. Dieser Betrag wird in der Regel mit Mitteln des Projektmanagements ermittelt.

In der Verhandlung gibt es einen Betrag, unter dem macht eine Investition keinen Sinn mehr. Darunter muss aus der Verhandlung ausgestiegen werden. Mehr kann immer mitgenommen werden. Das schafft Reserven.

Was macht mich einzigartig? Warum werden Kunden mein Produkt oder meine Leistung sicher kaufen? Was macht den Wert meines Produkts aus? Was macht den Wert meiner Firma aus?

Der Investor bzw. die Investorin und ganz besonders ein Risiko-Investor muss eine Phantasie darüber entwickeln, wie er mit seiner Investition erfolgreich ist. Dazu muss er etwas Einzigartiges erkennen. Was macht den Vermögenswert des Unternehmens in 5 oder 10 Jahren aus? Dabei interessieren keine Zahlen. Es interessieren Möglichkeiten.

Ich kenne kein besseres Beispiel als WhatsApp. Die Firma wurde für Milliarden von Facebook gekauft. WhatsApp hatte aber zumindest bis Ende 2020 nicht einmal die Perspektive dafür, dass irgendwann einmal Geld verdient wird. Der einzigartige Wert von WhatsApp sind die vielen Millionen Nutzer und das Potential, für Facebook gefährlich zu werden.

Es macht absoluten Sinn, sich genau über das Potential viele Gedanken zu machen. Das können Fragen rund um die Kunden, um das Produkt, um die Synergien oder auch um die technologischen Kompetenzen sein. Zur Wertsteigerung von Start-ups gegenüber Investoren berate ich sehr ausführlich. Die Wertsteigerung von technologischen und patentbasierten Unternehmen mache ich zusammen mit einem Partnerberater.

Sie interessieren sich für die Wertsteigerung Ihres Unternehmens? Dann nehmen Sie Kontakt zu mir auf!

Wie groß ist der Markt und wie hoch könnte mein Anteil am Markt sein?

Einen Investoren bzw. eine Investorin interessiert der Hebel und die Skalierbarkeit. Von Skalierbarkeit spricht man, wenn ein Geschäftsmodell schnell und weitgehend automatisiert auf eine große Anzahl Kunden ausgeweitet werden kann.

Es ist also interessant:

- Wer kann die Leistung alles nutzen bzw. kaufen?

- Wieviele Kunden sind das?

- Kann die Leistung skaliert werden?

Daraus lassen sich mögliche Kundenzahlen und mögliche Umsätze abschätzen. Genau das gibt die Musik für den Investor. Es geht immer um Millionen und Milliarden Euros oder um Technologiedominanz.

Was sind meine Ziele?

Damit die Investorin oder der Investor überhaupt beurteilen kann, ob mein Unternehmen zur Investitionsstrategie passt, will der Investor bzw. die Investorin meine Ziele kennen. Nur wenn mein Ziel die Erreichung des Ziels des Investors ermöglicht, ist eine Investition möglich.

Dazu ist es oft sinnvoll, die Ziele des Investors bzw. der Investorin genau zu studieren und zu analysieren. Oft müssen dann die eigenen Ziele noch ein bisschen angepasst werden. Allerdings sollte jede Gründerin und jeder Gründer darauf achten, dass die eigenen Ziele und Motive nicht verloren gehen. Wer seine eigenen Motive nicht erfolgreich verfolgt, wird sicher scheitern.

Die unterschiedlichen Interessenlagen der Investoren sind ein möglicher Grund, weshalb für unterschiedliche Investoren unterschiedliche Business-Pläne erstellt werden müssen.

Warum macht der Investor einen Fehler, wenn er jetzt nicht investiert?

Für die Investoren stellt sich neben der Frage: Soll ich überhaupt in das Start-up investieren?

Eine weitere wichtige Frage ist: Warum soll ich jetzt investieren?

Der bzw. die Kapitalsuchende hat einen Grund, warum gerade jetzt ein Kapitalzufluss notwendig ist. Für den Investor muss der Grund klar sein, ohne dass damit die Story des Investments gefährdet wird. Zu langes Warten, hat schon oft die Chancen von Start-ups zerstört. Zu frühes Fragen nach Geld ist aber auch keine Lösung. Gut ist immer, wenn ein Start-up absagbare Möglichkeiten hat. Gerade dann ist es einfach, zu erklären, warum ein Investor jetzt investieren muss.

Wie sieht ein möglicher Exit von mir und dem Investor aus?

Die meisten Investoren wollen keine langfristigen Beziehungen. Das gilt für Investoren mit überschüssigem Kapital und für strategische Investoren. Natürlich will der strategische Investor immer erst einmal langfristig das Know how oder was auch immer sichern. Das gilt aber nur, so lange es interessant ist. Danach wollen die strategischen Investoren das Unternehmen entweder totmachen oder los werden. Es wird also eine Exit-Strategie benötigt.

Damit ein Exit, das heißt ein Ausstieg, möglich ist, müssen einige Voraussetzungen erreicht werden.

Ein wichtiges Kriterium für einen Exit ist generell die Unabhängigkeit von der Persönlichkeit des Unternehmers bzw. des Gründers.

Damit der Kapitalgeber aussteigen kann, muss das Unternehmen die Investoren auszahlen können oder die Unternehmensanteile verkaufbar sein.

Eine mögliche Exitstrategie für Investoren ist die Ablösung der Anteile der Investoren durch das Unternehmen oder die Gründer. Dies wird als Buy Back bezeichnet. Dafür muss natürlich genügend Kapital vorhanden sein. Das ist bei einem erfolgreichen Unternehmen, dass dann in den Markt eingeführt ist, oft möglich, da bei einem stabilen Geschäft auch Banken als Kapitalgeber in Frage kommen.

Statt der Gründer kommen auch andere Personen aus dem Management, die ein Interesse an einem Einstieg haben, in Frage.

Gut verkaufen lassen sich Unternehmensanteile in Aktien an Börsen. Der Gang an die Börse heißt auch „Initial Public Offering“ oder kurz IPO. Dies wird oft als der Königsweg betrachtet. Damit können unterschiedliche Investoren und Gründer in unterschiedlichem Umfang relativ flexibel aussteigen. Ein Börsengang setzt aber eine gewisse Größe voraus und eine Erfolgsstory.

Kann das Unternehmen nicht an der Börse verkauft werden, ist vielleicht ein Verkauf an einen neuen strategischen Investor möglich. Das ist aber in der Regel für finanzgetriebene Investoren keine sinnvolle Option.

Prinzipiell kommen aber andere Typen Finanzinvestoren für die Übernahme des Unternehmens in Frage.

Kommt kein Verkauf in Frage, bleibt die Liquidation des Unternehmens. Dies ist eine gute Option, wenn das Geschäftsmodell einen zeitlich befristeten Trend bedient und mit dem Auslaufen des Trends kein Geschäftszweck mehr existiert.

Informationen des Bundeswirtschaftsministeriums zum Beteiligungsvertrag: Tipps zum Beteiligungsvertrag zwischen Investor und Start-up

Wieviele Anteile möchte ich abgeben?

In der Betriebswirtschaft wird oft unterstellt, es gäbe einen Unternehmenswert. Es gibt kein Thema in der Betriebswirtschaft, über das mehr geschrieben wurde als Unternehmenswerte. Dabei ist jede Ermittlung eines Unternehmenswertes eine Wette auf die Zukunft. Es werden aus irgendwelchen Größen irgendwelche Werte geschätzt.

Für den Gründer bzw. die Gründerin ist wichtig, diese Logik zu verstehen. Einen Wert kann ich taxieren. Damit ergeben sich die Anteilswerte immer nach dem Dreisatz. Habe ich einen virtuellen Unternehmenswert meines Unternehmens bzw. Startups von 10 Millionen € und der Investor soll 100.000€ investieren, dann ist der Anteil 1% wert. Schätze ich den Wert nur auf 1 Millionen € entspricht das eben 10%.

Wichtig ist: Es ist ein Pokerspiel. Gründerinnen und Gründer müssen die Regeln für das Pokerspiel kennen. Je nach Argumentationskette können Werte zwischen sehr viel und gar nichts herauskommen. Die Aufgabe für Gründerinnen und Gründer ist, den Wert so hoch wie möglich zu treiben. Nur so bleibt Spielraum für Folgefinanzierungen. Natürlich reduziert der abgegebene Anteil auch den eigenen Hebel für den finanziellen Erfolg beim Exit.

Einflussgrößen für Startup-Bewertungen sind oft:

- Kapitalanlagetrends: Es gibt immer wieder Themen, die sind im Trend. Mal ist das Eisenbahn in den 1880er Jahren, mal Rüstung und Öl in den 1980er Jahren, mal Internet und Solarenergie in den 2000er Jahren, mal Ökologie und Nachhaltigkeit oder Cloud-Computing. Die Investoren laufen den gleichen Trends nach wie die Presse. Wer im Trend liegt, hat es leichter. Wer gegen den Trend handelt, hat es schwerer. Deshalb sollten Gründerinnen und Gründer in der Argumentation immer den positiven Bezug zum Trend herstellen.

- Marktvolumen: Ist das Marktvolumen für das Produkt bzw. die Leistung groß, ist die Chance auf einen hohen Wert größer. Das Marktvolumen ist auch eine der Größen, die am einfachsten gesteigert werden kann. In diese Argumentation und die Gegenargumente sollte viel Denkarbeit investiert werden.

- Testerfolge des Geschäftsmodells: Wurde das Geschäftsmodell schon einmal bei Kunden erfolgreich getestet, spricht das für einen Erfolg. Der Wert steigt damit.

- Realisierte Umsätze: Je höher die schon realisierten Umsätze sind, um so mehr wird ein hohes Marktvolumen für das Produkt oder die Dienstleistung wahrscheinlich.

- Gründerpersönlichkeiten: Ideen gibt es wie Sand am mehr. Viele davon sind auch gut. Es kommt aber auf die Umsetzung an. Traut man dem Gründer oder der Gründerin zu, wirklich etwas zu bewegen? Der Weg ist nicht einfach und es passieren Fehler. Können die verantwortlichen Personen die Probleme ausräumen und die Fehler schnell genug korrigieren? Diese Fragen muss der Investor für sich positiv beantworten. Also sollten im Kapitalmarketing genau diese Fragen beantwortet werden.

- Technologischer Anspruch: Es gibt technologieverliebte Investoren und Investoren, die mit Technologie nichts anfangen können. Wenn ein Investor kein Interesse an Technologie hat, will er darüber auch nichts hören. Allerdings ist der Kapitalmarkt im Technologie-Bereich bei den Kapitalanbietern wettbewerbsstärker. Das hat den Grund, dass fast alle strategischen Investitionen technologiegetrieben sind. Hier können Gründerinnen und Gründer relativ einfach wertsteigernde Argumentationsansätze finden.

- Nachahmbarkeit des Geschäftsmodells: Wenn ein Geschäftsmodell einfach kopierbar oder nachahmbar ist, wird die Konkurrenz in Zukunft sicher härter. Damit wird der potentielle Markt kleiner und das Risiko steigt. Beides wirkt negativ auf den argumentierten Wert des Unternehmens. Aus diesem Grund sind Gebrauchsmuster und Patente wichtig. Gründerinnen und Gründer verzichten oft auf den Schutz, weil die Kosten sehr hoch sind. Ich löse dies regelmäßig mit einem Förderprogramm (Stand März 2021), dass die Kosten für Patent- und Gebrauchsmusterschutz reduziert.

Wer andere wertsteigernde Bewertungsaspekte plausibel argumentieren kann, ist in der Verhandlung im Vorteil.

Das Investoren-Marketing

Investoren zu finden, ist nichts anderes wie Kundensuche. Wir sprechen über Marketing. Um die richtigen Investoren anzusprechen, muss den Unternehmerinnen und Unternehmern klar sein: Was kann mein Projekt einem Investor bieten?

Es macht keinen Sinn, einem Technologie-Investor ein Burger-Konzept zu verkaufen. Ein Food-Investor ist nicht an neuer Mobilität interessiert. Für die Investorensuche machen Konzepte wie die idealer „Byuer-Persona“ Sinn. Was sind die einzigartigen Vorteile des Unternehmens? Wen interessieren diese Vorteile.

ist klar, wen man sucht, ist auch klar, wo und wie man sucht. Jeder Investor betreibt eine Web-Seite. Oft gibt es Accounts bei Facebook oder LinkedIn. In den sozialen Netzwerken gibt es auch Gruppen. Allerdings sind dort oft Schaumschläger unterwegs. Gute Erfahrungen habe ich auch mit Netzwerken für die Kapitalvermittlung oder in einigen Fällen auch mit Crowd-Funding.

Crowd-Funding bietet sich sehr oft bei Endkundenprodukten an. Dort gibt es viele super-hipe Leute, die dafür, dass Sie ein Produkt früher bekommen auch gerne einmal 1.000€ in die Firma investieren.

Hat die Firma nur Services für Unternehmen, bieten sich gerade die Kunden als Investoren an. Die Kunden verstehen das Produkt und investieren dann privat vielleicht ein paar tausend Euro in den neuen Lieferanten. Damit wird gleich die Langzeitloyalität des Kunden gekauft.

Sie suchen jemanden, der Ihnen einen Business-Plan für die Bank oder das Arbeitsamt schreibt? Melden Sie sich einfach bei mir.

Haben Sie Fragen? Dann fragen Sie doch.

Der Business-Plan für Förderer (zum Beispiel Arbeitsamt)

Welche Fragen beantwortet der Business Plan für einen Förderer?

- Woher kommt das Geld, das ich brauche?

- Wie werden die Ziele des Förderers erreicht?

- Wie ist die Existenz des Unternehmens langfristig sicher gestellt?

Der häufigste Förderer ist das Arbeitsamt. Beim Arbeitsamt arbeiten Beamte. Diese interessieren sich nicht für Visionen. Diese wollen Arbeitslose los werden. Mit dem Arbeitsamt muss also relativ kleinlich besprochen werden, warum keine weiteren Kosten entstehen und warum die Maßnahme erfolgreich ist.

Woher kommt das Geld, das ich brauche?

Wenn für die Gründung Geld benötigt wird, ist das immer schlecht für das Arbeitsamt. Das Arbeitsamt kann relativ einfach mit einer Schulungsmaßnahme oder einer monatlichen Unterstützungszahlung helfen. Geld, dass investiert wird, kommt vom Arbeitsamt eher nicht, weil es dafür nur recht schwierige Prozesse gibt und das Betrugspotential sehr hoch ist. (Die maximale Unterstützung sind zweckgebundenee Darlehen in der Höhe von insgesamt maximal 5.000€.)

Wer also dem Arbeitsamt Erfolg verkaufen will, verzichtet lieber auf große Investitionen oder weißt eine andere Kapitalquelle nach. Das kann eigenes Erspartes sein oder Geld von Freunden, Banken oder anderen Kapitalgebern.

Andere Förderer tun sich mit Finanzierungen leichter. In jedem Fall muss aber klar sein:

- Wieviel Geld brauche ich?

- Wo kommt das benötigte Geld her?

Wie werden die Ziele des Förderers erreicht?

Dem Ersteller eines Business-Plans muss klar sein: Was sind die Ziele des Förderers? Beim Arbeitsamt bzw. der Agentur für Arbeit ist es klar: Der Arbeitssuchende soll

- aus der Statistik der Arbeitslosen raus

- aus der Statistik der Arbeitssuchenden raus

- möglichst Sozialversicherungspflichtig beschäftigt sein

- möglichst nie wieder arbeitssuchend gemeldet sein

Dabei soll es keine Probleme geben. Probleme sind zum Beispiel

- Korruptionsvorwürfe

- Betrugsvorwürfe

- ewiges Hinziehen der Betreuung

- Scheinselbstständigkeit

Andere Förderer sind da oft einfacher. Ziele sind oft zum Beispiel Industrieansiedlungen, Erhaltung von Stadtkernen, Erhaltung von Denkmälern, Natur- und Landschaftsschutz, Stärkung der lokalen Ausbildung, Stärkung der technologischen Kompetenz und vieles mehr.

Grundsätzlich muss natürlich immer deutlich werden, dass der Förderer sein Ziel erreicht. Es gibt aber oft implizite, das heißt enthaltene, versteckte, Ziele. Wer zum Beispiel in Ausbildung oder Technologie investiert, benötigt dafür wirtschaftlich erfolgreiche Partner. Der wirtschaftliche Erfolg auf Grund der Maßnahme muss also heraus gearbeitet werden.

Wie ist die Existenz des Unternehmens langfristig sicher gestellt?

Fast alle Förderer wollen einen langfristigen Nachweis über den Erfolg des geförderten Unternehmens. Jede Planung sollte deshalb so langfristig wie möglich erfolgen und einen positiven Ausblick enthalten. Darin muss zum Beispiel erkennbar sein, dass die Folgeinvestitionen aus dem Geschäftsbetrieb finanziert sind.

Während Banken eher eine verhaltene Planung, die zu überbieten ist, benötigen, brauchen viele Förderer eine überoptimistische Planung. Allerdings hat man es mit Beamten zu tun, können diese sich zu optimistische Planungen oft nicht vorstellen. Für diesen Menschenschlag gibt es keinen Zuckerberg, der Facebook zum Milliardenkonzern macht. Da gibt es nur harte Arbeit und karges Brot. Deshalb sind diese Menschen ja Beamte geworden.

Sie suchen jemanden, der Ihnen einen Business-Plan für die Bank oder das Arbeitsamt schreibt? Melden Sie sich einfach bei mir.

Haben Sie Fragen? Dann fragen Sie doch.

Wie mache ich eine Kapitalbedarfsrechnung?

Eigentlich geht es in der Kapitalfluss-Rechnung nicht um Kapital sondern um Liquidität oder Cash. Die Frage aus Sicht der Bank ist eigentlich: Kommt genug Geld rein, damit der Kapitaldienst aus Zinsen und Tilgung bedient werden kann? Ist das der Fall, ist für die Bank alles gut. Können Zinsen und Tilgung nicht bedient werden, gibt es kein Geld.

Bei den kleinen Unternehmen mit GUV sieht die Kapitalflussrechnung oft so aus:

Kapitalflussrechnung kleine Unternehmen

| 1. | Periodenergebnis (Gewinn oder Verlust) vor außerordentlichen Posten | |

|---|---|---|

| 2. | ± | Abschreibungen/Zuschreibungen auf das Anlagevermögen |

| 3. | = | Cash-Flow aus laufender Geschäftstätigkeit (operative cash flow) |

| 4. | Einzahlungen aus Eigenkapitalzuführungen | |

| 5. | - | Auszahlungen an Unternehmenseigner und Minderheitsgesellschafter |

| 6. | + | Aufnahme von (Finanz-)Krediten |

| 7. | - | Rückführung von (Finanz-)Krediten |

| 8. | = | Cash-Flow aus der Finanzierungstätigkeit (finance cash flow) |

| 9. | Zahlungswirksame Veränderungen des Finanzmittelfonds (Kontoänderung) (Summe aus 3. und 8.) |

|

| 11. | + | Finanzmittelfonds am Anfang der Periode (Kontostand zum Anfang) |

| 12. | = | Finanzmittelfonds am Ende der Periode (Kontostand zum Anfang) |

Die standardisierte Kapitalflussrechnung (Cash-Flow-Rechnung)

Bei größeren Unternehmen mit aufwendigerer Buchhaltung ist die standardisierte Kapitalflussrechnung oft so aufgebaut (Quelle Wikipedia):

| 1. | Periodenergebnis (Gewinn oder Verlust) vor außerordentlichen Posten | |

|---|---|---|

| 2. | ± | Abschreibungen/Zuschreibungen auf das Anlagevermögen |

| 3. | ± | Zunahme/Abnahme der Rückstellungen |

| 4. | ± | sonstige zahlungsunwirksame Aufwendungen/Erträge |

| 5. | ± | Verlust/Gewinn aus dem Abgang von Anlagevermögen |

| 6. | ± | Abnahme/Zunahme der Vorräte, Forderungen aus Lieferungen und Leistungen sowie anderer Aktiva, die nicht der Investitions- oder Finanzierungstätigkeit zuzuordnen sind |

| 7. | ± | Zunahme/Abnahme der Verbindlichkeiten aus Lieferungen und Leistungen sowie anderer Passiva, die nicht der Investitions- oder Finanzierungstätigkeit zuzuordnen sind |

| 8. | ± | Ein- und Auszahlungen aus außerordentlichen Positionen |

| 9. | = | Cash-Flow aus laufender Geschäftstätigkeit (operative cash flow) |

| 10. | Einzahlungen aus Abgängen des Sachanlagevermögens | |

| 11. | - | Auszahlungen für Investitionen in das Sachanlagevermögen |

| 12. | + | Einzahlungen aus Abgängen des immateriellen Anlagevermögens |

| 13. | - | Auszahlungen für Investitionen in das immaterielle Anlagevermögen |

| 14. | + | Einzahlungen aus Abgängen des Finanzanlagevermögens |

| 15. | - | Auszahlungen für Investitionen in das Finanzanlagevermögen |

| 16. | + | Einzahlungen aus dem Verkauf von konsolidierten Unternehmen und sonstigen Geschäftseinheiten |

| 17. | - | Auszahlungen aus dem Erwerb von konsolidierten Unternehmen und sonstigen Geschäftseinheiten |

| 18. | + | Einzahlungen aufgrund von Finanzmittelanlagen im Rahmen der kurzfristigen Finanzdisposition |

| 19. | - | Auszahlungen aufgrund von Finanzmittelanlagen im Rahmen der kurzfristigen Finanzdisposition |

| 20. | = | Cash-Flow aus der Investitionstätigkeit (investive cash flow) |

| 21. | Einzahlungen aus Eigenkapitalzuführungen | |

| 22. | - | Auszahlungen an Unternehmenseigner und Minderheitsgesellschafter |

| 23. | + | Einzahlungen aus der Begebung von Anleihen und der Aufnahme von (Finanz-)Krediten |

| 24. | - | Auszahlungen aus der Tilgung von Anleihen und der Rückführung von (Finanz-)Krediten |

| 25. | = | Cash-Flow aus der Finanzierungstätigkeit (finance cash flow) |

| 26. | Zahlungswirksame Veränderungen des Finanzmittelfonds (Summe aus 9., 20. und 25.) |

|

| 27. | ± | Wechselkurs-, konsolidierungskreis- und bewertungsbedingte Änderungen des Finanzmittelfonds |

| 28. | + | Finanzmittelfonds am Anfang der Periode |

| 29. | = | Finanzmittelfonds am Ende der Periode |

Wie ermittle ich meinen Kapitalbedarf?

Häufig stehen Gründerinnen oder Gründer vor dem Problem: Sie haben keine Ahnung, wieviel Geld benötigt wird. Dieses Problem trifft auch gestandene Unternehmerinnen und Unternehmer, wenn es an Erweiterungen der Produktionskapazitäten oder der Produktpalette geht. Auf der anderen Seite wollen die Kapitalgeber natürlich wissen: Wieviel Geld benötigen Sie wofür?

Oft wird geglaubt: Das kann ein Berater richten. Das stimmt nur begrenzt. Ich habe auch schon sehr oft gehört, dass nichts von dem gepasst hat, was Berater geschätzt haben. Allerdings können unterschiedliche Personen ein Thema unterschiedlich beleuchten. Dadurch ergeben sich aus unterschiedlichen Quellen mehr Informationen. Damit wird die Planung besser.

Wer aber keinen Berater- und Controler-Stab finanzieren kann, braucht eine einfache Lösung zur Kapitalschätzung. Dazu sollte die Ausgangslage bekannt sein.

Die Unternehmerin oder der Unternehmer können sich vorstellen: Wie sieht das fertige Ergebnis aus? Wenn zum Beispiel ein Physio-Therapeut eine Praxis einrichtet, geht er in den Gedanken die Praxis durch. Alles, was später in der Praxis ist und alles, was dazu umgebaut oder renoviert werden musste, musste irgendwie finanziert werden. Also wird eine Liste geschrieben, auf der wirklich alles steht, was angeschafft oder gemacht werden muss. Das ergibt regelmäßig lange Listen.

Bitte dabei auch die Dinge nicht vergessen, die nicht gesehen werden. Wenn zum Beispiel eine KFZ-Werkstatt eingerichtet wird, wird an der Hebebühne Druckluft benötigt. Die Druckluft muss da hinkommen. Die Druckluft muss erzeugt und der Druck gespeichert werden. Geht man die Arbeit an der Hebebühne durch stellt man fest: Ich brauch Druckluft. Das ist oft eine Kostenposition von ca. 25.000€.

In diesem Brainstorming zur Kapitalbedarfsermittlung sollten Sie sich den kompletten Wertschöpfungsprozess von der Produktentwicklung über den Einkauf bis hin zum Zahlungseingang vor Ihrem geistigen Auge vorstellen. Gehen Sie den gesamten Wertschöpfungsprozess Schritt für Schritt durch und stellen Sie sich dazu Fragen in die Tiefe. Wo kommt das, was ich brauche, her? Welche Kosten entstehen damit? Was ist notwendig, damit ich das machen kann?

Wer seine Betriebsstätte so gründlich plant, kommt ganz häufig auf eine Unmenge Positionen, die im Vorfeld gar nicht auf dem Plan waren.

Zu jeder Position kann man jetzt einen Preis schreiben. Anzahl mal Preis sind die Einzelkosten. Die Summe der Einzelkosten ist die Investition.

Zu den Investition sollte dann entsprechend Sorgfalt und Gefühl ein Betrag von 10 bis 30% gerechnet werden. Das ist eine Reserve, für die Positionen, die vergessen wurden. Es wird immer etwas vergessen und es kommt immer anders, als es geplant wurde.

Zur Investition sind dann die Liquiditätslücken zu addieren. Diese ergeben sich aus dem Liquiditätsplan.

Alternativ kann man die Investitionen mit den Zahlungszielen auch in den Liquiditätsplan auftragen. Danach ergibt sich dann der Kapitalbedarf aus den Liquiditätslücken.

Sie suchen jemanden, der Ihnen einen Business-Plan für die Bank oder das Arbeitsamt schreibt? Melden Sie sich einfach bei mir.

Haben Sie Fragen? Dann fragen Sie doch.

Wie mache ich ein Budget? Wie mache ich einen Liquiditätsplan?

Die Vorgehensweise für die Erstellung einer Liquiditätsplanung und eines Budgets ähneln sich. Die Qualität der Finanz-Planung wird immer besser, je mehr Erfahrungen und Daten vorhanden sind. Große Planungsfehler zum Anfang sind keine Seltenheit.

Der wesentliche Unterschied zwischen einem Budget und einer Liquiditätsplanung ist: Das Budget enthält auch kalkulatorische Kosten, zum Beispiel für die Abschreibungen. Weiterhin werden die jährlichen Kosten monatlich verteilt. Für kleine Unternehmen ist es oft sinnvoll, diese Verteilung jährlicher Kosten nicht zu machen. Dann können Budget und Liquiditätsplanung in einem Aufwasch erstellt werden.

Dazu wird das Budget in zwei Bereiche aufgeteilt. Der eine Bereich enthält nur Zahlungen und der andere Bereich enthält nur nicht zahlungswirksame Kosten. Die meisten kleinen Unternehmen haben keine nicht zahlungswirksamen Erträge.

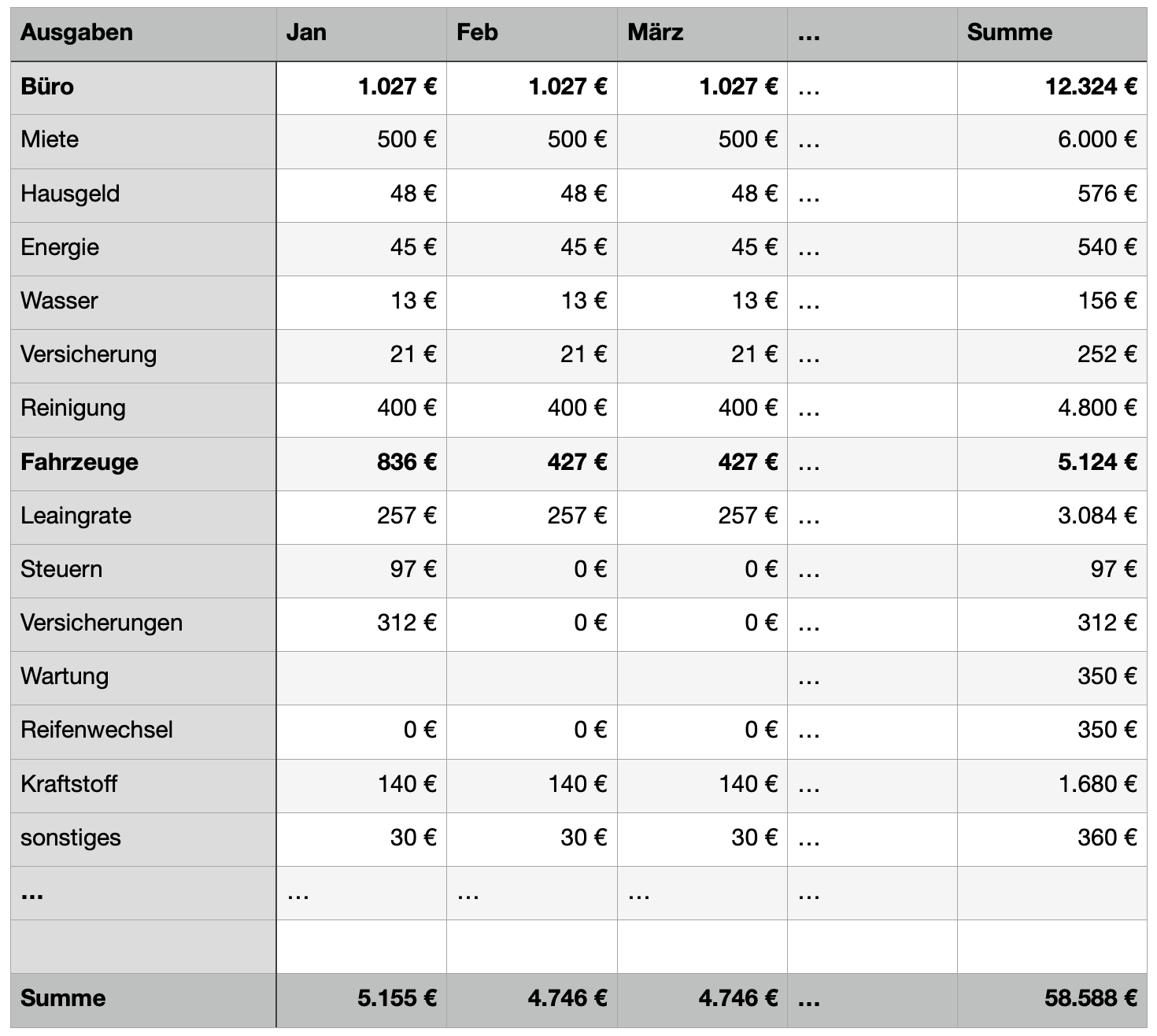

Ausschnitt aus einer Ausgabenplanung

Die eigentliche Kunst besteht jetzt darin, möglichst viele Kosten möglichst genau zu erfassen. Dazu hat sich folgende Vorgehensweise bewährt. Zunächst werden alle groben Kostenblöcke in die erste Spalte der Planung aufgeschrieben. Grobe Blöcke sind zum Beispiel Auto, Internet & Telefon, Versicherungen, Mieten, Energie, Inventar, Verbrauchsmaterial, Kapitaldienst, Werbung & Kundengewinnung und so weiter.

Zu den groben Kostenblöcken werden dann die einzelnen Positionen ergänzt. Für das Auto sind das zum Beispiel Leasingrate, Versicherungsrate, Steuer, Wartung, Reifenwechsel, Kraftstoff, Parkplatz und so weiter. Die Versicherung würde ich dabei dem Auto zuordnen. Wird ein zweites Auto notwendig, verdoppeln sich die Kosten einfach. Wird ein Auto abgeschafft, kann man die Kosten einfach streichen. Es bleiben dann keine überflüssigen Altpositionen übrig.

In diesem Brainstorming zur Liquiditätsermittlung sollten Sie sich den kompletten Wertschöpfungsprozess von der Produktentwicklung über den Einkauf bis hin zum Zahlungseingang vor Ihrem geistigen Auge vorstellen. Gehen Sie den gesamten Schöpfungsprozess Schritt für Schritt durch und stellen Sie sich dazu Fragen in die Tiefe. Wo kommt das, was ich brauche, her? Welche Kosten entstehen damit? Was ist notwendig, damit ich das machen kann?

Ausgaben sind Geld, das weggeht. Ausgegebenes Geld lässt sich nicht zurück holen. Ausgaben sind aber auch das, was funktionierenden Unternehmen das Genick brechen kann. Über die Ausgaben und ob diese wirklich notwenig sind, sollte unbedingt sehr viel nachgedacht werden.

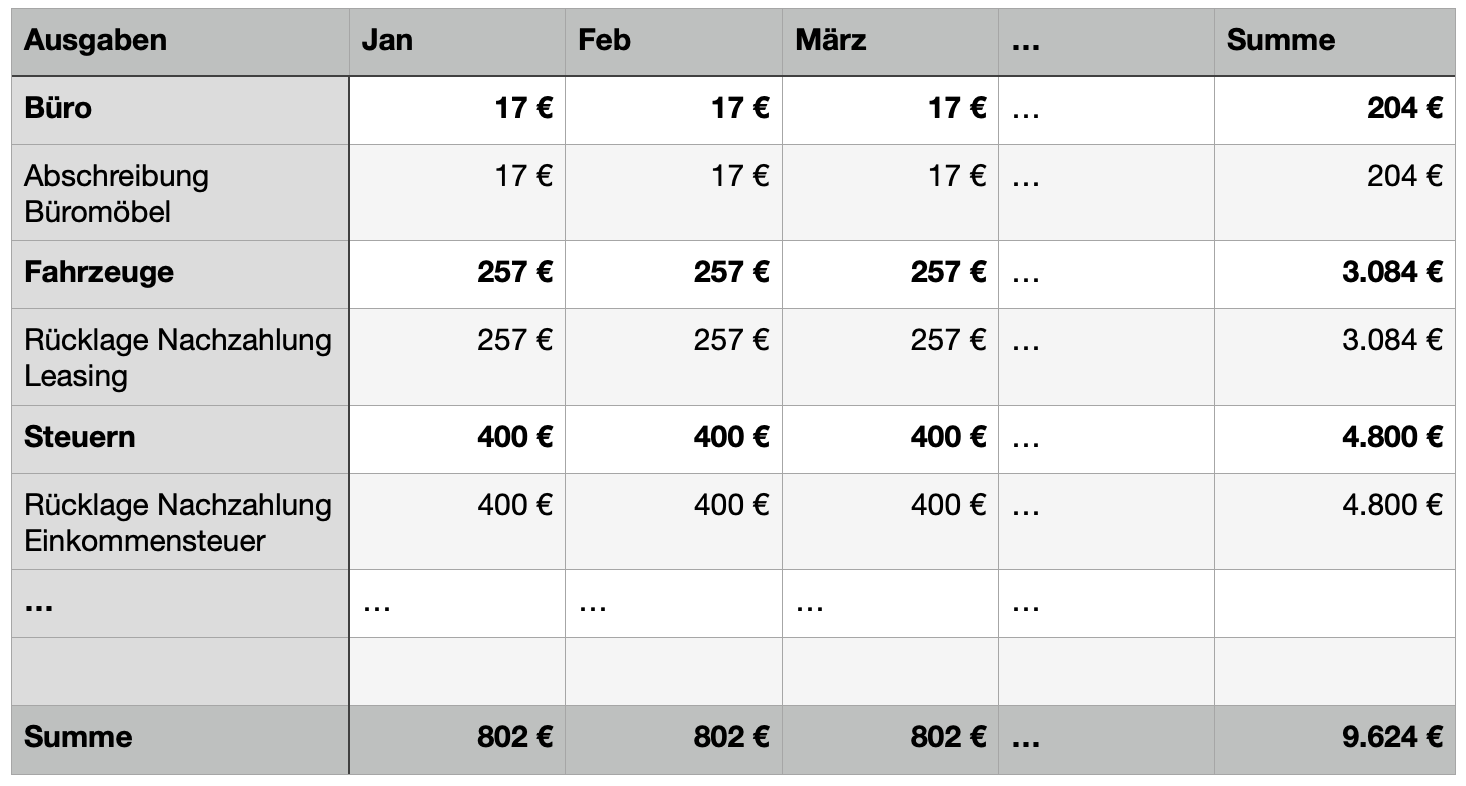

Ausschnitt aus einer Planung nicht zahlungswirksamer Kosten

Das Gleiche wird für die nicht zahlungswirksamen Kosten gemacht. Da diese aber keinen Einfluss auf die Liquidität haben, ist die notwendige Sorgfalt hier nicht so groß.

Die Planung der Einnahmen ist besonders schwierig, da oft nicht klar ist,

- ob die Kunden gewonnen werden können

- ob die Kunden zu dem Zeitpunkt die Leistung tatsächlich benötigen

- ob die Kunden die Leistungen tatsächlich zahlen

Die Planung der Einnahmen ist eine wichtige Aufgabe, aus dem Marketing und dem Vertrieb heraus. Faktisch sind aber bei fast allen Firmen die geplanten Einnahmen zufällig geraten.

Da aber am Endes des Tages die Ausgaben gedeckt werden müssen, stellt sich für jede Unternehmerin und jeden Unternehmer die Frage: Was muss ich tun, damit ich genügend Einnahmen habe? Warten hilft nicht. An dieser Stelle wird spätestens klar: Die große Herausforderung ist oft die Gewinnung der zahlenden Kunden und die Motivation der Kunden, die Rechnungen auch wirklich zu zahlen.

Ausschnitt aus einer Einnahmenplanung

Die Differenz zwischen Einnahmen und Ausgaben ergibt die Änderung der Liquidität und damit des Kontostandes. Der Gewinn bzw. der Verlust ergibt sich, wenn wir jetzt die nicht zahlungswirksamen Kosten abziehen.

Für die Bank oder das Arbeitsamt kann jetzt das Geschäftsführergehalt, dass von Freiberuflern oder Einzelunternehmern einfach entnommen wird, zu Gewinn hinzu gerechnet werden. Das ergibt dann den Gewinn bzw. den Verlust für die Bank oder die Agentur für Arbeit.

Wenn das umgesetzt ist, ist schon eine sehr gute Planung entstanden. Diese sollte dann immer um eine Position „Sonstiges“ ergänzt werden. Dabei ist es erfahrungsgemäß so, dass die Position Sonstiges in zwei Zahlen aufgeteilt werden kann. Die eine Position ist ein Fixkosten-Position. Diese ändert sich nicht, egal wie sich das Geschäft verändert. Die andere Position hängt vom Umsatz oder einer anderen Größe ab. Neben dem Umsatz sind die abgerechneten Stunden oder die Anzahl der Aufträge besonders häufig als Einflussparameter. Die sonstigen Kosten ergeben sich dann aus Umsatz mal einem Satz für die sonstigen Kosten.

Ausschnitt aus einer Gesamtbetrachtung Liquiditätsplanung und Gewinnplanung

Sie suchen jemanden, der Ihnen einen Business-Plan für die Bank oder das Arbeitsamt schreibt? Melden Sie sich einfach bei mir.

Haben Sie Fragen? Dann fragen Sie doch.

Welche Ausgaben gibt es gibt es?

Dies ist eine Ideensammlung für Ausgaben, die in kleinen Unternehmen häufig vorkommen.

Auto

Leasing, Anschaffung, Kraftstoff und Strom, KfZ-Versicherung, Wartung, Parkplatz, Reifenwechsel, KFZ-Steuer, Wertverlust, Nachzahlung Leasing wegen mehr km und Schäden, Hauptuntersuchung (HU), Reparatur Verschleißteile, Zuzahlungen Versicherung, Reparaturen …

Internet & Telefon

Grundgebühr, Anschluss, Internet, Gesprächsgebühren, Leasing Mobil-Geräte, …

Versicherungen

Haftpflichtversicherung, Inventarversicherung, Elektronikversicherung, Betriebsausfallversicherung, Brandschadenversicherung, Altervorsorge Inhaber, …

Mieten

Raummieten, Parkflächenmieten, Lagerflächenmieten, Reinigung Büro, Reinigung Außenanlagen, Gärtner, Miete Wasserspender, Miete Kaffeemaschine, Drucker, Kopierer, Heizung, Warmwasser, Nebenkosten Vermieter, Instandhaltungsrücklage, Kleinreparaturen, …

Energie

Strom alle Anschlüsse, Heizung, Gas, CO2-Zertifikate, …

Wasser

Wasser, Abwasser, Regenwasser, …

öffentliche Abgaben

Grundsteuer, Müllabfuhr, …

Inventar

Büroeinrichtung, Computer, Lizenzen für Programme, GEZ, …

Verbrauchsmaterial

Porto, Aktenordner, Papier, Druckertoner, Toilettenpapier, Seife, Handtücher, …

Kapitaldienst

Zinsen, Tilgung, Sonderzahlungen, Kreditabsicherung, …

Reisekosten

Bahn, Flugzeug, Taxi, Hotel, Spesen, Auslagen, …

Frachtkosten

Frachtgebühr, Fracht-Versicherung, Erstellung Frachtpapiere, Maut, Fracht-Zuschläge, Express-Zuschlag, …

Werbung & Kundengewinnung

Anzeigen, Flyer, Prospekte, Give-aways, Online-Werbung, Web-Seite, technische Maßnahmen Kundengewinnung, Agenturleistungen, …

Wertschöpfung

Einkauf Material, Maschinen, Werkzeuge, Lizenzgebühren, Abfall, Entsorgung, …

Personal

Lohnabrechnung, Löhne, Gehälter, Sozialversicherungen (Rentenversicherung, Arbeitslosenversicherung, Krankenversicherung, Pflegeversicherung, Unfallversicherung), Urlaubsgeld, Weihnachtsgeld, Vermögenswirksame Leistungen, Altersvorsorge, Krankengeld, …

Buchführung und Steuerberatung

Buchführung, Steuererklärungen (Umsatzsteuer, Gewerbesteuer, Einkommensteuer), Steuervoranmeldungen (Umsatzsteuer, Gewerbesteuer, Einkommensteuer), Steuerprüfungen, Prüfungen Sozialversicherung, …

Steuern

Steuervorauszahlungen, Steuernachzahlungen, …

Sonstiges

Abos, Informationsbeschaffung, Abrechnungsdienstleister, Zahlungsdienstleister, …

Sie suchen jemanden, der Ihnen einen Business-Plan für die Bank oder das Arbeitsamt schreibt? Melden Sie sich einfach bei mir.

Haben Sie Fragen? Dann fragen Sie doch.

Ausweisung des Kapitaldienstes in der Liquiditätsplanung

Für Banken ist immer besonders wichtig, dass die Liquiditätsplanung auch eine Position zum Kapitaldienst enthält. Ich empfehle dabei folgendes:

Setzen Sie eine höhere Tilgung an und sagen Sie im Bankgespräch, Sie planen mit den Werten. Setzen Sie dabei bewusst niedrige Zinsen an. Wenn Sie einen Kredit mit höherer Tilgung bedienen können, können Sie auch einen Kredit mit höheren Zinsen bedienen. Damit vermitteln Sie nicht den Eindruck, es gäbe Spielraum bei den Zinsen. Die Banker neigen gerne schon einmal zum höheren Zins, wenn es keine Alternativ für den Unternehmer gibt.

Sie suchen jemanden, der Ihnen einen Business-Plan für die Bank oder das Arbeitsamt schreibt? Melden Sie sich einfach bei mir.

Haben Sie Fragen? Dann fragen Sie doch.

Wie kann ich die Kapitalbindung reduzieren und damit meine Liquidität verbessern und meinen Kapitalbedarf reduzieren?

Steht die Basisplanung, macht es Sinn für sich die einzelnen Positionen Schritt für Schritt durch zu gehen und zu prüfen, ob diese tatsächlich so und zu diesem Zeitpunkt auftreten müssen. Kann man diese Position weglassen? Kann man diese Position durch Kunden finanzieren lassen? Kann man diese Position durch Lieferanten finanzieren lassen? Muss ich das wirklich besitzen? Kann ich das Leasen, Leihen oder durch den Lieferanten finanzieren?

Das ist natürlich oft teurer, als wenn ich es bei einer Bank finanziere. Die Kunst des Unternehmer-seins ist aber nicht, die Rendite bis zum Exzess zu optimieren. Die Kunst des Unternehmer-seins ist es, das Chancen-Risiko-Verhältnis so zu optimieren, dass nie höhere Risiken eingegangen werden, als die Risiken, die sich der Unternehmer bzw. die Unternehmerin leisten möchte.

Unternehmerisches Risiko bedeutet: Ich hafte immer mit meinem gesamten Vermögen. Renditen optimieren, können Manager, die nicht haften.

Sie suchen jemanden, der Ihnen einen Business-Plan für die Bank oder das Arbeitsamt schreibt? Melden Sie sich einfach bei mir.

Haben Sie Fragen? Dann fragen Sie doch.

Startup: Nach der Finanzierung ist vor der Finanzierung

Während klassische Unternehmen oft in einer Finanzierungsrunde finanziert werden und dann an der Profitabilität gemessen werden, werden Startups in Projektphasen finanziert. Startups sind Unternehmen, die noch nach einem Geschäftsmodell suchen. Für klassische Unternehmen, wie KFZ-Werkstätten, Reinigungen oder Ingenieurbüros wird erwartet, dass Gründerinnen und Gründer diese frühen (Startup)-Phasen schon vor der Gründung abgeschlossen haben

Für klassische Unternehmen gibt es im Verständnis von Banken, Förderern und Investoren faktisch nur Start-, Wachstums- oder Neustartfinanzierungen. Neustartfinanzierungen sind Krisenfinanzierungen.

Das Startup hat typischer Weise die Phasen

- Pre-Seed: die Orientierungsphase

- Seed: die Planungsphase

- Start-up: die Gründungsphase

- 1. Stufe / Stage: die Aufbauphase

- 2. Stufe / Stage: die Wachstumsphase

- höhere Stufen / Stage: die Reifephasen

In der Orientierung- bzw. Pre-Seed-Phase werden mögliche Geschäftsmodelle gesucht. Das Geschäftsmodell wird vorbereitet in der Planung- bzw- Seed-Phase.

Das Setup des Unternehmens erfolgt in der Gründung- oder Startup-Phase. Hier werden Strukturen geschaffen.

Das Unternehmen wird weiter aufgebaut in der Aufbauphase.

Dann kommen die typischen Wachstumsphasen und die Entwicklung zum richtigen Unternehmen in der Reife-Phase.

Nicht jedes Startup macht wirklich jede Phase durch. Es ist aber wichtig, dass man sich darauf einstellt, dass man in jeder Phase eine neue Finanzierungsrunde macht. Dabei ist jede Finanzierungsrunde anders, weil sich die Interessenlagen und die Machtverhältnisse von Unternehmen und Geldgebern mit jedem Schritt ändern.

Egal ob Startup oder Unternehmen: Die Geldgeber trifft man immer wieder. Es ist gut, immer ein gutes Verhältnis zu Geldgebern zu pflegen.

Sie suchen jemanden, der Ihnen einen Business-Plan für die Bank oder das Arbeitsamt schreibt? Melden Sie sich einfach bei mir.